证监会1月31日发布了两条规则,一是正在研究修订《证券公司风险控制指标计算标准规定》,拟对风控指标实施逆周期调节,放宽证券公司投资成份股、ETF等权益类证券风险资本准备计算比例,减少资本占用,进一步支持证券公司遵循价值投资理念,加大对权益类资产的长期配置力度。

二是指导交易所完善融资融券交易机制,拟取消「平仓线」不得低于130%的统一限制,交由证券公司根据客户资信、担保品质量和公司风险承受能力,与客户自主约定最低维持担保比例;同时,扩大担保物范围,进一步提高客户补充担保的灵活性,此外,为满足投资者对标的证券的多样化需求,沪深交易所正在研究扩大标的证券范围。(中国证监会 2019-01-31)

受消息利好刺激,中资券商板块全线走强。临近2019年2月1日收盘,市值超400亿港元的券商中,中信证券、中国银河、华泰证券、广发证券以及海通证券涨幅均在3%以上。

新规解读:

一、放宽券商投资成分股、ETF的限制

证监会在公告文件中重点提到了进一步支持证券公司遵循价值投资理念,加大对权益类资产的长期配置力度。这也反映,在目前市场震荡的情况下,监管层坚定对增加市场信心,引导长期资金入市的方针思想。有利于增加市场流动性,提高市场活力以及引导正确的投资方向上。

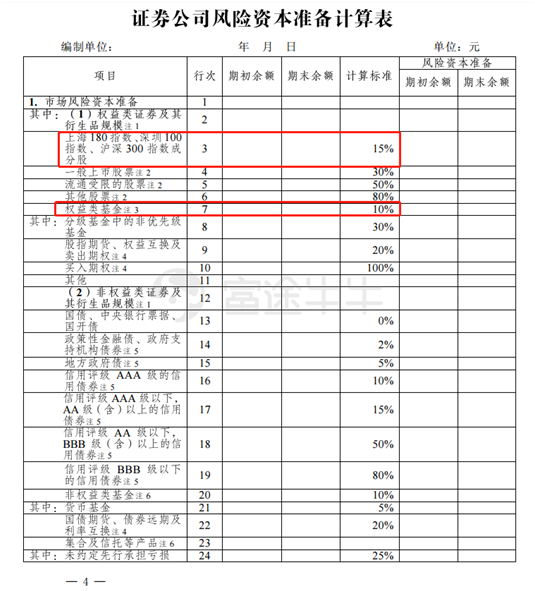

根据2017年发布的《证券公司风险控制指标计算标准规定》,新政以前,权益类证券及其衍生品规模的风险资本准备比例约为10%和15%。

所谓风险资本准备通俗地讲是证券公司赚的收入中,要计提出一些资金做为风险准备金。风险准备金类似投资者保护基金,是为了解决一些突发状况造成的投资者的损失。

上海180指数、深圳100指数、沪深300指数成分股的计算标准为15%;一般上市股票为30%;流通受限的股票50%;其他股票80%。

权益类基金一般为10%。「权益类基金」通常指「包括股票基金、混合基金、权益类ETF和分级基金中非优先级基金等。分级基金中的非优先级金指分级基金中的除优先份额之外的基金份额。

而此次证监会的公告,重点提出了对「证券公司投资成份股、ETF等权益类证券风险资本准备计算比例,减少资本占用」。两者的资本计算比例约在10~15%之间,虽然监管层此次并未明确细则,但放松后弹性可望更大。

二、两融规则将落地,取消130%平仓线限制

在指导公告中,证监会拟定取消「平仓线」不得低于130%的统一限制,放权交由证券公司自主动态调整。

从整个行业来看,当前市场的预警线通常都是150%,激进一些的会放到140%,平仓线一般都是130%,当信用账户的维持担保比例低于130%时,客户应按照约定如期追加保证金,否则券商将启动平仓。一些券商还设计了应急平仓线,将新增维持担保比例为110%的应急平仓线,也就是信用账户维持担保比例低于110%时,券商将有权直接实施强制平仓,使维持担保比例恢复至警戒线150%以上。

此番调整增加了券商的灵活性,券商可以根据自身的承受能力去调整平仓线的比例。

近期市场震荡,不少个股出现了风险,或因股权质押、或因业绩。此举有望规避了踩踏式的平仓风险,同时增加了担保的灵活性,增加了流动性。

券商青睐哪些板块

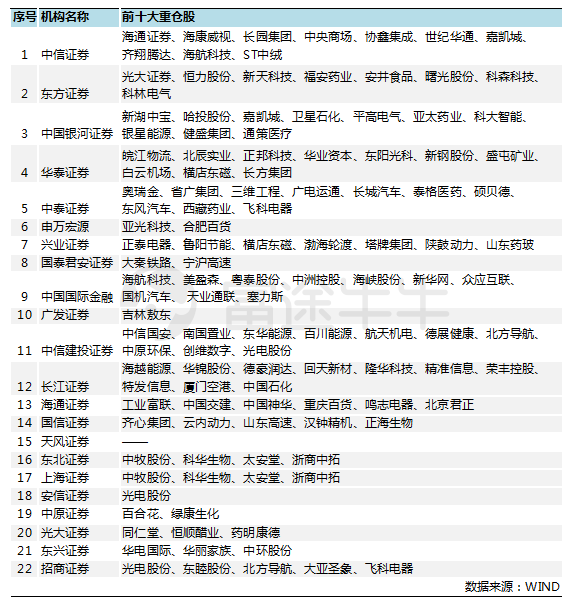

从2018年三季报来看,龙头券商的重仓股结构也可以看出,其中不乏大型蓝筹股的身影。如中信证券主要持有海通证券、海康威视等。其他券商持仓也有白云机场、正泰电器等业绩优秀的蓝筹白马股。但一些券商的持仓结构中业绩风险较大的中小题材股以及成长股也有不少,预计政策指导会让许多券商对未来投资策略调整为更多倾向于蓝筹股。

高层

高层 访谈

访谈

观点

观点