3月27日,比亚迪公布了18年业绩,营收1301亿元,净利润28亿元,同比-32%,和之前预告基本一致。另外,公司预计今年1季度净利润7-9亿元,同比增长5-7倍,这个数据很亮眼,但其实从年初销量是可以猜到,所以也是预期之内。

虽然业绩下滑,但这不是本次年报的关注点。相反,新车型巨大成功、经营压力显著改善,都显示公司目前发展势头十分强劲。

一、主要经营指标

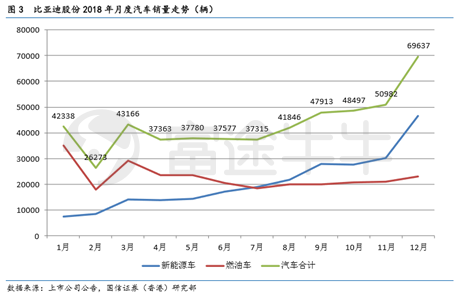

1)比亚迪18年销售汽车52.1万辆,同比增长47%,尤其新能源车24.8万辆,同比暴涨125%,远超行业62%的增速。

2)营收1301亿元,同比+23%,净利润28亿元,同比-32%。按产品分,汽车业务760亿,同比+34%,手机组装422亿,同比+4%,二次充电电池90亿,同比+2%,三项业务占比分别58.4%、32.5%和6.9%。

3)毛利率16.4%,下降2.6pct。其中汽车业务毛利率19.78%,下降4.53pct,主要受补贴退坡影响,手机部件毛利率12.59%,下降0.5pct,原因是行业需求疲弱及竞争加剧。

4)总体费用率8.84%,下降0.9pct,实质是销售费用里运杂费转至成本导致。财务费用率上升明显,主要是利息支出增加,18年公司借款/发债规模继续上升。

5)研发投入85亿,同比大增36%,其中费用化49.9亿,资本化35.5亿,研发投入占营收比例6.56%,高于一般合资品牌5%的水平。

6)总资产1945亿,净资产607亿,负债率69%,ROE 5%,下滑2.8pct。

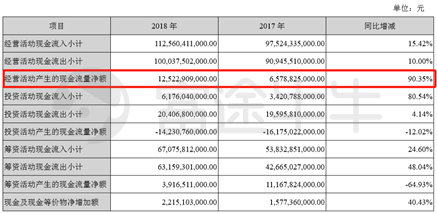

7)经营现金流125亿,同比增加90%,主要是新能源车销量大增推动。现金流改善支撑投资活动资金需求,大幅缓解经营压力。期末现金22亿,同比增加40%。

8)期末应收账款493亿,较去年519亿有所减少。

总结一下:虽然从盈利角度,公司业绩继续下滑,但主要是补贴退坡影响,这是行业发展必须经历的阵痛期,所以大家应该抓小放大,把握新能源大势,对短期波动给予更多宽容。撇开业绩,关注点更应该落在产品和经营改善上。

成长性上,新能源车销量继续高增长,市场份额扩大至20%,尤其新王朝车型已经建立起超越其他自主新能源的显著优势,比亚迪明显是这条赛道上最确定的公司。经营方面,对外供应动力电池,强化产品竞争力。剥离低附加值零部件业务、集中资源在核心三电,也进一步强化了技术优势,反应在产品上则是新一轮王朝车型的爆发。同时因为新车热销,经营现金流大幅增加、应收账款减少,意味着公司经营压力改善、发展质量好转。

二、经营回顾

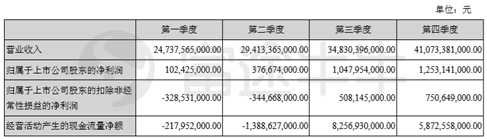

分季度看,比亚迪去年经营是比较曲折的。第一、二季度分别只有1亿和3.8亿的净利润,同比减少7到8成,直到下半年新车型推出,公司在销量和盈利上才开始回暖。

去年5月元EV上市,6月新唐上市(插混/燃油版),8月宋改款上市,9月新秦上市(燃油/插混/纯电),这几款车后续销量全部上升到8000-10000台,并带动公司整体新能源车从7月开始迅速攀升。

从销量看,比亚迪去年的新车表现无疑是远超市场预期,思考里面的原因,主要有2点。一个是外观提升,以新唐为例,这款车被称为新能源版汉兰达,外观不逊20-30万的合资车。另一个,也是最关键的,新一轮王朝车型的产品力开始大幅超越其它自主新能源车。在核心「三电」技术上,比亚迪无疑是自主最强的,在这个优势前提下,公司经历数次迭代和改进后,终于在去年爆款跌出。

观察营运资本细分数据,会发现18年比亚迪经营规模有所扩大,尤其是存货大幅增加,年报解释为主要是汽车业务需求增加所致。直白点讲,就是公司汽车产品销情很好,导致为生产、销售储备的原材料,产成品大幅增加,期末存货增加同时也暗示公司对今年汽车销量乐观。

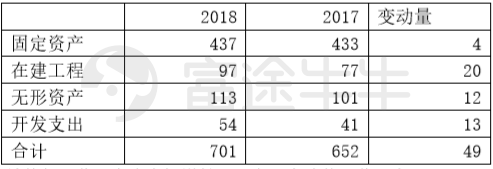

2018年资本开支139亿,去年是146亿,长期资产净增额49亿,可见公司投资还是维持在很高的水平。横向比较的话,这个力度是远大于传统车企的,比如吉利是75亿,长城是67亿。

新车型热销使得经营现金流大幅增长,一定程度改善经营压力。

所以不管是从销量,还是经营规模看,比亚迪的表现证明了新能源是当下最具成长弹性的汽车行业细分领域,尤其是新王朝车型带来强竞争力、强竞争意愿后,公司继续加大投入,这和传统车行业反差明显。

展望2019年前景,今年比亚迪仍有多款新车型投放,所以销量大概率保持高增长。今年比亚迪新车包括唐EV、宋Max(DM/EV)、新宋(燃油/DM/EV)、新车e1、新车S2。如果具体到各季度,一季度数据已经摆着了,3-6月由于是补贴过度期,肯定会刺激新能源车销售,紧接着第三、四季度又到了传统旺季,所以今年比亚迪各季度销量都会有比较大的增幅。电池产能方面,今年新增14GWH,因此不但自身供给无忧,甚至可以大规模供货其他主机厂。

虽然3月26日刚落地了新的补贴政策,并且比亚迪车型对应退坡幅度在约50%,但凭借强劲的销量增长、成本压缩,保守预估全年业绩比18年增长25%至35亿,对应19年41倍PE,继续享受新能源溢价。当然了,不管怎么样,现阶段相信公司还是以份额、销量作为优先目标,只要能在竞争中存活下来并不断壮大,那么利润始终是跑不掉的。大家看好比亚迪押注的是长期的确定性机遇,自然不应该对短期业绩过度严苛。

对了,今晚是比亚迪的春节新品发布会,预计会公布多款新车的具体性能参数和价格,大家可以关注下。个人有个猜测,就是比亚迪从去年的新车开始,可能在定价上已经考虑到今年的补贴退坡因素,比如秦pro EV售价高达17万以上,昨晚比亚迪还宣布在补贴退坡后,王朝系列车型售价维持不变,所以至少在销售上,公司不会受到负面影响。

三、需要关注的风险

最后提几点需要关注的点。

产品方面,新王朝系列车型的外观提升很显著,大家也都给予肯定,但是内饰水平却还是停滞不前,有人说新唐外观是30万级别的,但内饰却停留在10万档次,用材塑料感强、甚至是使用假缝线。对比领克01混动车型,两者差距真的很大。所以如果比亚迪要继续维持产品竞争力,让销量再上一个量级,内饰将是下一步要解决的重点。

业务方面,云轨暂时还未看到大规模商业落地。

财务方面,巨大的应收账款占据了比亚迪大量的营运资金,这导致公司现金流一直不太好,所以只能一直进行借款/债务融资,这又带来较大的偿债压力和巨额财务费用。希望随着经营好转,这块能有优化。

来源:富途

风险提示:上文所示之作者或者嘉宾的观点,都有其特定立场,投资决策需建立在独立思考之上。富途将竭力但却不能保证以上内容之准确和可靠,亦不会承担因任何不准确或遗漏而引起的任何损失或损害。

高层

高层 访谈

访谈

观点

观点