2020年2月27日,港交所公布了2019年报,总收入同比增长3%至163亿港元,归母净利润同比微增1%至93.9亿港元至历史新高;19年整体增长稳健,符合市场预期,其中陆港通交易部分翻倍,对冲了整体股票和衍生品交易放缓的影响。

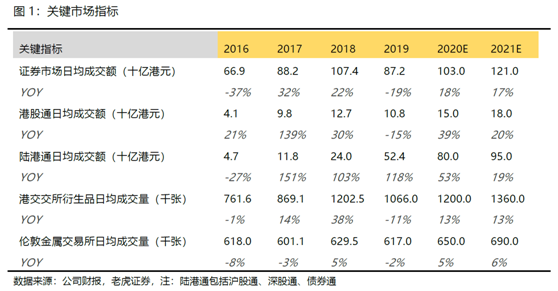

关键指标:现货市场日均成交放缓,沪深港通表现亮眼

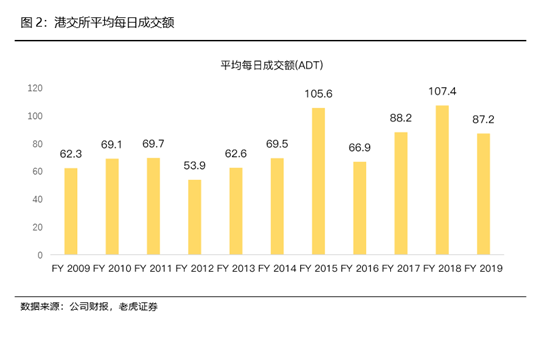

港交所一半以上的收入由成交量驱动,现货股票约占收入的28%,其次是衍生品(17%)和大宗商品(10%)。19年现货市场日均成交同比下降19%至872亿港元,但陆股通(沪股通、深股通、债券通)表现亮眼,19年陆港通日均成交额同比增长118%至524亿港元,债券通则同比增长197%至107亿港元。

利润端:运营支出控制有效,缓解净利润压力

19年归母净利润同比增长1%至93.9亿港元,主要基于资金及保证金的利息收益净额上升,除此之外,运营支出下降了1.5%,也一定程度上缓解了净利润端的压力。

展望:中期北向资金可能超预期,带动港交所受益

香港交易所收入与港股成交量相关性高达80%,短期港交所可能面临新冠肺炎疫情以及上半年本身的高基数的影响,造成的股票成交量回升不及预期,IPO放缓等情形。按彭博模型测算,股市成交量和衍生品交易量每下降10%,港交所 2020年上半年的收入可能会减少4.3%。在没有新的催化因素出现前,港交所上半年的压力仍然存在。但另一方面,老虎证券投研团队认为来自二级市场的波动风险仍然可控,主要的增长预期集中在下半年,老虎证券投研团队预计 2020全年收入增长有望达到10%。

老虎证券投研团队看好港交所中长期稳定的前景,未来预计潜在受益于:

1)陆股通(北向资金)可能超预期。A股国际化(MSCI分三阶段提高 A股权重、纳入标普道琼斯、富时罗素等国际化指数)将带动港交所直接受益,随着外资对 A股配置需求的扩大,老虎证券投研团队认为未来来自陆股通(沪股通、深股通、债券通)的北上资金有可能超出市场预期。

2)港股通有望受益于同股不同权(WVR)公司纳入港股通的改革,去年 10月同股不同权公司正式纳入港股通后激发了南下资金热情,美团、小米等同股不同权公司在纳入后广受追捧,部分抵消短期港股因事件带来的负面影响。包括阿里上市后,带动更多中概股回归预期,有望进一步提高港股的流动性。(阿里二次上市晚于市场预期约半年时间,因此对 19年提振低于预期)

在目前略显复杂的宏观环境下,港交所29.6X的动态估值较过去五年(互联互通以来)平均水平低约6%,作为交易所的标杆性企业,老虎证券投研团队认为目前港交所估值仍然处在合理区间。

风险提示

1.肺炎疫情蔓延,宏观经济放缓超预期,成交量不及预期; IPO数量不及预期;

2.上半年面临高基数效应的不利影响;

3.中长期内地市场加快对外开放,可能会加剧上市和交易活动的竞争。证监会于 11月8日宣布取消创业板非公开发行股票连续 2年盈利的条件,可能导致港交所 IPO数量减少。

本文不构成且不应被视为任何购买证券或其他金融产品的协议、要约、要约邀请、意见或建议。本文中的任何内容均不构成老虎证券在投资、法律、会计或税务方面的意见,也不构成某种投资或策略是否适合于您个人情况的陈述,或其他任何针对您个人的推荐。

高层

高层 访谈

访谈

观点

观点