本文发布于老虎证券社区,老虎社区是老虎证券旗下的股票交易软件 Tiger Trade 的社区板块,致力于打造“离交易更近的美股港股英股社区”,有温度的股票交流社区。

特斯拉为首的新能源汽车势力正迅速从疫情冲击中恢复过来,展现出有别于传统车企的特有的韧性,消费者对新经济形态企业的偏好在上升。

在美国,被誉为“卡车界”特斯拉(TSLA) 的Nikola自上市后备受关注。作为一家处于Pre-Revenue阶段的企业,总市值已达到170亿美元,PE(LYR)530倍,为何市场如此看好一家还未量产甚至还没有任何营业收入的车企?

一、氢能源领导者,商业模式有别于特斯拉

Nikola Corporation(NKLA) 成立于2015年,是零排放重型卡车和氢基础设施的全球领导者。迄今为止,超过100亿美元的预购以及与欧洲工业车辆制造商依维柯的合资使Nikola成为该领域重要的引领者。同时,Nikola拥有不依赖政府补贴的差异化商业模式。

Nikola的卡车主要采取租借方式,帮助客户完成500英里(约合800千米)以上的远程运输任务。通过加氢站补充燃料的方式(速度比充电更快)也让车辆拥有了与传统柴油卡车同等的使用体验。

从商业模式看,Nikola没有选择以工厂带动生产、线上销售为主的模式,而是选择了类似ARM的仅掌控研发环节,外包生产、销售与售后的模式,这与特斯拉是有明显区别的。

目前,Nikola仍然是一家Pre-Revenue的公司,但已经拿到了 Anheuser-Busch公司价值 100亿美元的订单,有望2021年的实现 1.5亿美元的收入。

今年6月,Nikola在纳斯达克上市,市值最高逼近330亿美元,Nikola成为全球首个IPO的氢燃料整车制造企业。

二、主打FCEV氢燃料卡车,2024年或实现大规模量产

Nikola主力产品氢能源卡车使用燃料电池,在加氢站加冲氢气后形成电力,为汽车提供动力。

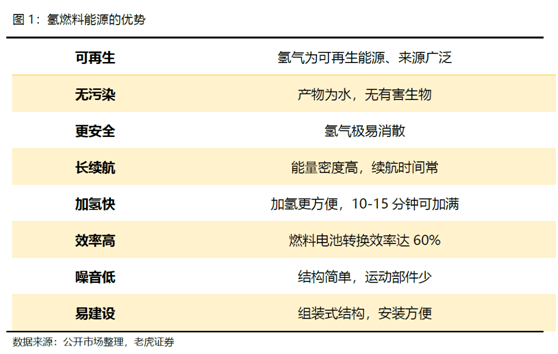

与目前主流的电池电动车相比,燃料电池车具有续航里程更长,充电时间更短(10-15分钟)等优势。

Nikola收入主要来自三个部分:电动卡车(BEV)、氢燃料(FCEV)和跑车三个细分市场,预计收入主要集中在前两个领域,这两个领域的收入取决于出售卡车(BEV)、租赁的卡车(FCEV)的数以及所消耗的氢燃料(仅FCEV)。

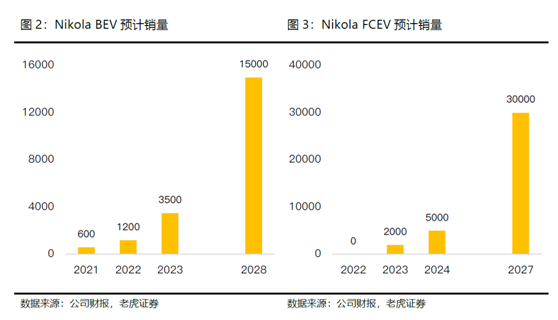

预计Nikola公司计划2021年开始生产并交付600台纯电动卡车,BEV卡车的价格是25万美元,预计获得1.5亿美元收入,公司希望到2024年将年产量增加到7000辆,2027年将达到14000辆。

FCEV版本的卡车售价235000美元。Nikola希望在2023年租赁2000辆卡车,2024年翻番至5000辆,目标是到2027年每年运输30000辆。

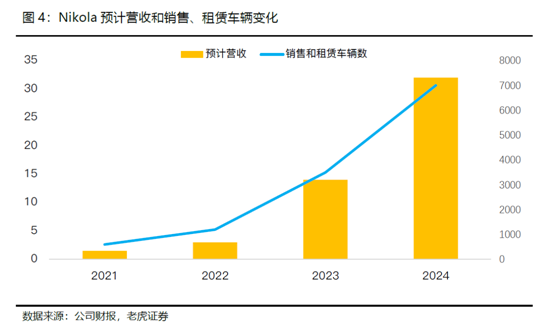

根据Nikola公布的未来业绩预期显示,2021年预计实现收入1.5亿美元,2022年3亿美元,2023年14亿美元,2024年32亿美元。相对应的电动卡车销售或租赁两分别为600、1200、3500和7000辆。

尽管还没有生产出第一辆车,但老虎证券投研团队看到Nikola旗下拥有多元化的新能源车产品和服务,包括大型货运车Nikola One,Nikola Two,Nikola Tre,小型皮卡Nikola Badger,以及全地形车Nikola NZT,Nikola Reckless,还有摩托艇Nikola Wav。

根据Nikola目前所公布的产品,其产品销售的潜在受众市场也十分广泛,既包括长途货运、也包括普通民用市场,甚至还包括军用市场以及户外运动休闲市场。从市场所在的地理位置来看,Nikola致力于成为一家国际性公司,北美、欧洲、亚洲都是已经在其计划中的市场。

三、商用领域市场广阔,乘用车市场并非毫无机会

Nikola切入的是重卡市场,该领域市场总量要与远远小于特斯拉切入的乘用车市场,尤其是美国以外的受众会更小。但目前没有任何迹象表明Nikola有意利用氢燃料电池技术进入乘用车市场。

不过,燃料电池在乘用车领域迟迟无法打开局面的同时,商用车领域却为其打开了一扇门。

一是针对商用车愈发严格的环保要求:而是动力电池技术在商用车领域的不适用性是燃料电池迎来新生的两大背景。

以全球最注重主动环保的欧盟为例,它已经明确所有境内的商用车制造商必须在2025年将其产品线的平均碳排放水平下降至2019年的85%,该比例到2030年将进一步下降至70%,否则将面临高昂的罚款。

预计全球商用车数量可能从今天的约2.25亿辆增长到2040年的3亿辆。预计,新能源汽车的总行驶里程将从2019年的总行驶里程的1%增长到2030年的约10%,到2040年将增长至近40%。

老虎证券投研团队认为,对于Nikola来说,乘用车市场并非毫无机会,我们看到近几年乘用车市场正在加速从传统燃料向新能源过渡。消费者偏好、新能源汽车成本下降、产品选择范围扩大都在发挥着作用。

四、高估值取决于乐观预期

Nikola正在通过迅速部署氢基础合适和BEV、FCEV动力车辆来重塑运输业,公司在未来氢能源经济中发挥了关键作用。但老虎证券投研团队认为,Nikola仍是一家Pre-Revenue的公司,商业模式的可持续性还亟待验证。

作为未来能源之一,氢燃料电池技术的成熟将给予Nikola更大的发挥空间。相对与纯电池,氢燃料电池要轻很大,而且通过氢燃料加注比充电要更快,这也是公司的一大优势。

Nikola高估值很大程度上取决于投资者对未来的乐观预期,存在极大的不确定性,仅就其所规划的氢能源来说,由于目前基础设施不够,基本上相当于从零开始,初期成本投入巨大,一个加氢站的造价相当于普通加油站的20倍,此外,包括氢气的储存、运输等涉及到巨大的成本,还存在极大的安全隐患。

五、风险提示

l 宏观经济下行风险;

l 特斯拉等其他车企切入卡车细分市场的风险;

l 氢能源基础设施部署成本高于预期的风险;

车辆交付未达预期风险。

本文不构成且不应被视为任何购买证券或其他金融产品的协议、要约、要约邀请、意见或建议。本文中的任何内容均不构成老虎证券在投资、法律、会计或税务方面的意见,也不构成某种投资或策略是否适合于您个人情况的陈述,或其他任何针对您个人的推荐。

高层

高层 访谈

访谈

观点

观点