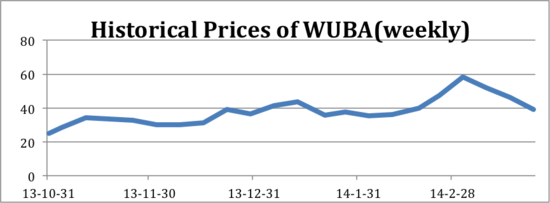

事情得从2013年10月31日说起。那一天58同城以17美元价格发售2200万份ADS(美国存托股份)募集了1.87亿美元,扣除承销费用净得1.74亿美元。随着在美上市中国概念股的火爆,58同城一路走高并于3月7日盘中创出58.89美元新高,净态市盈率超过100倍。

去美国上市为的就是融资、再融资。股价这么高正是增发圈钱的好时机,尽管上市才刚5个月就增发会被说三道四,说就说吧。3月17日,就是股价创出新高后的第十天后,58同城披露了增发股票募集4亿美元的计划。3月24日公布的具体方案是:上市公司增发800万股,三家投资机构及一位高管再出售800万股,合共将出售的1600万股(即800万份ADS)。公告还规定每份ADS发售价最高为47.74美元,涉及金额最高3.8亿美元,上市公司及旧股东各得一半。

不论是首次发售还是增发,定价都大有讲究。定高了没有人买,定低了现在的股东不答应。就说3.24公告吧,上个交易日的收盘价是47.3美元,于是增发价报了个47.74美元。不想经历了几天下跌3月27日收盘价只有39.15美元,给再融资蒙上了阴影。

3月28日,58同城第三次发布公告,将发售总数降为600万份ADS(旧股东还是减持400万份,上市公司发售量减半),售价降为38美元,降幅达25.6%。募集资金总额为2.28亿美元,上市公司得7600万美元,较原计划少60%;旧股东套现1.52亿美元,较原计划少20%。

可见,增发的最好时机是是大盘红火、个股强劲之时。当股价已呈强弩之末,再来增发就会处于被动,58同城动手有些晚了。

无巧不成书,欢聚时代(YY母公司)也在3月17日公布了4亿美元再融资方案:向机构投资者发售4亿美元可转债,年息2.25%、期限5年。2019年4月1日到期后,每份1000美元债券可转为9份欢聚时代的ADS,即单价为110.7美元(3月18日收盘价为每份82美元)。 与谷歌、苹果、亚马逊相比,美国投资者对中国企业是陌生的。加之前两年个别企业因财务造假被揭露而退市,还有新东方、奇虎被做空留下的阴影,中国概念股在美国资本市场属于风险相对较高的品种。承担了高风险的投资者,更希望看到的是股价短期内快速上涨,5年后110美元转股,年息2.25%,不见得会对他们的胃口。相比之下,58同城的再融资方案似乎更合理一些:38美元,看好就买!

但58同城与欢聚时代采取不同的融资方案,不是单纯是财技问题,而是融资的出发点不同。欢聚时代是为发展,58同城是为旧股东撤退!2006年2月,软银赛富投资500万美元,2008年6月追加投入4000万美元,2010年4月联合DCM投入1500万美元,两家机构三次共投入6000万美元。本次增发,软银与DCM合计套现7234万美元,全身而退。2010年、2011年华平投入1.1亿美元(其中1300万美元为姚劲波个人借贷),此次则套现7490万亿美元。58同城还授予承销商在市场能够接受的情况下,为旧股东出售额外90万份ADS套现3420万美元。若此,华平的1.1亿美元本金基本收回。

上市后,投资人退出是常理。但58同城本可以利用抢先上市,股价暴涨的机会以现金加股票的方式并购竞争对手赶集网(四轮私募总额近1.9亿美元)。软银、华平退出的步伐急了点、大了些,在某种意义上显示出对58同城未来的看淡。总之,分众与聚众的一幕是不会上演了。

利润受限的业务模式