相比于2014年、2015年的持续火热,2016年的美国风险投资市场有些趋冷。进入2017年,早期的迹象显示今年将回归到一个健康的风险投资年份。

但是2017年还是有很多未知数:新总统的政策会对投资产生重大影响吗?公共市场如何拥抱独角兽和其他高估值的创业公司?

下面星河研究院将用Pitchbook的十张图来简要阐述美国风险投资市场的趋势。

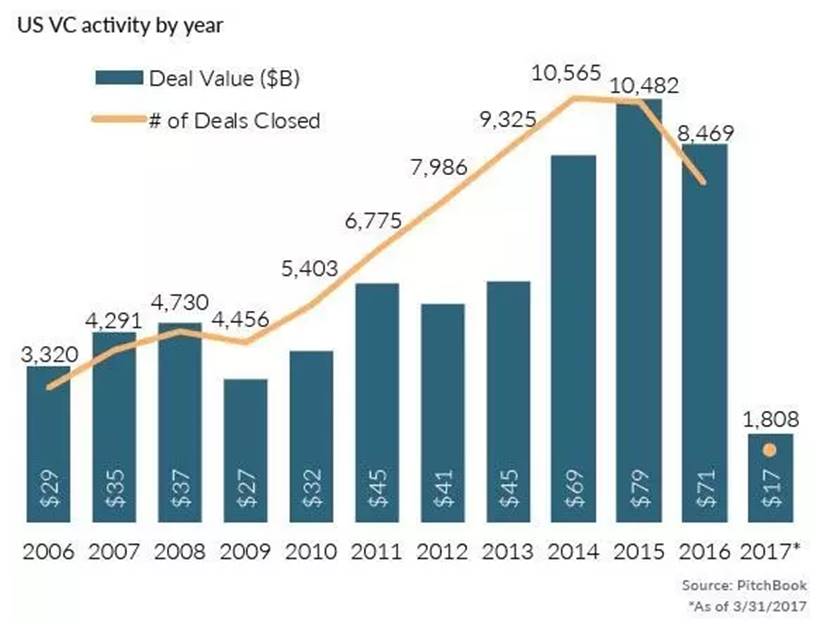

1、2017年将回归“正常”发展状态

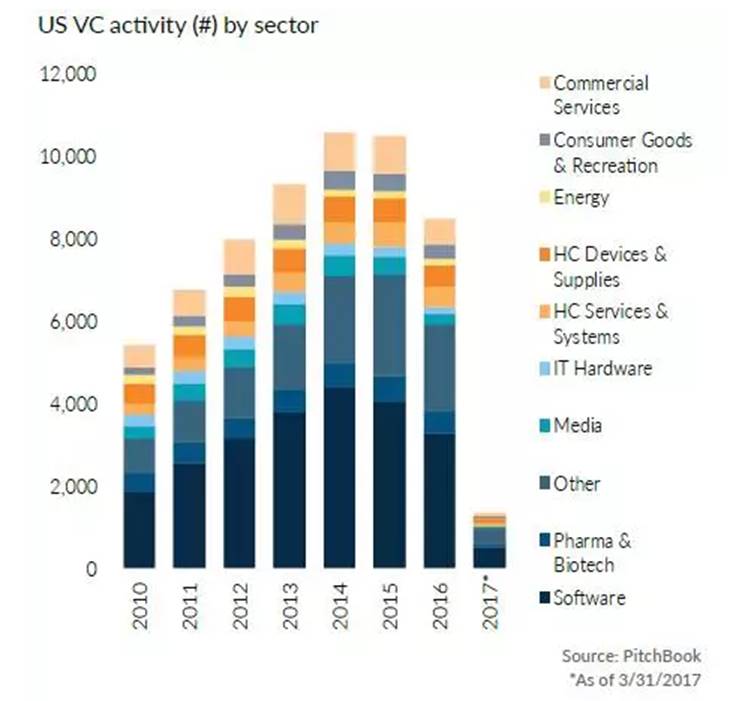

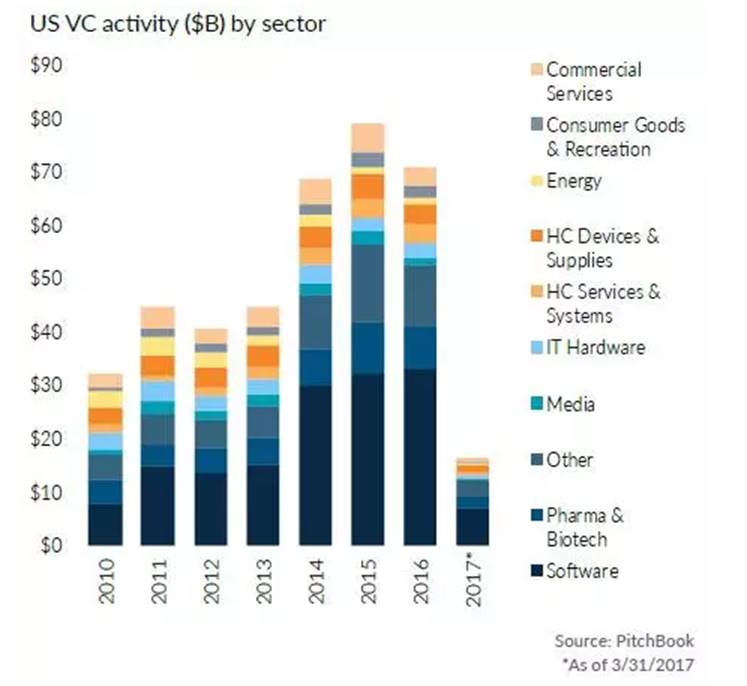

2017年第一季度共有1808笔投资交易,投资总金额达到165亿美元,同比下降12%和24%。按照这个速度,2017年年化投资交易将达到7200多笔,总金额将达到660亿美元。投资交易数量和投资总金额也回归到2013年前后的水平。

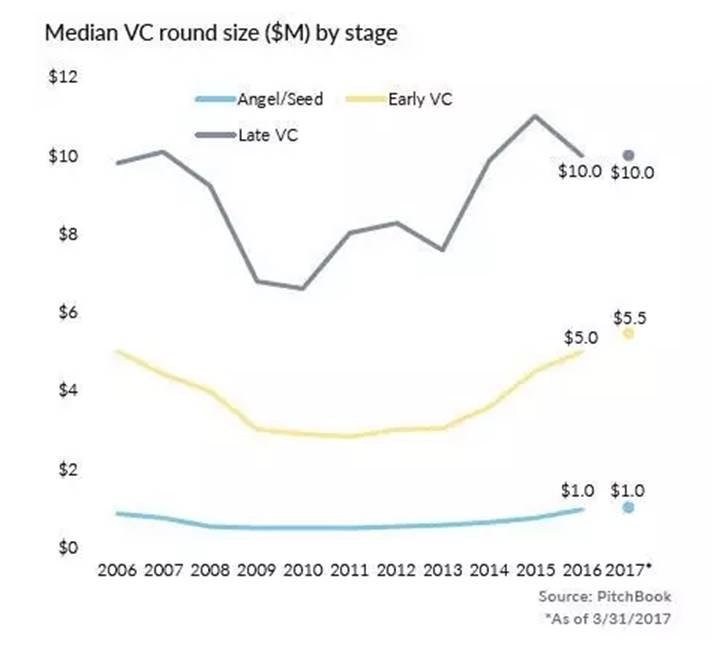

2、第一季度投资金额上升、数量下降

2017年第一季度的投资总额达到过去三个季度的最高水平,这一部分归功于Airbnb的10亿美元的交易。虽然业内都在讨论2017年的风险投资市场将会回归简单化和正常化,但投资交易数量持续下降的速度不容忽视。

天使和种子轮次是出现投资数量最大幅度下降的阶段,这也是整体投资数量下降的最主要原因。但从各阶段投资金额的中位数来看,基本与2016年持平。

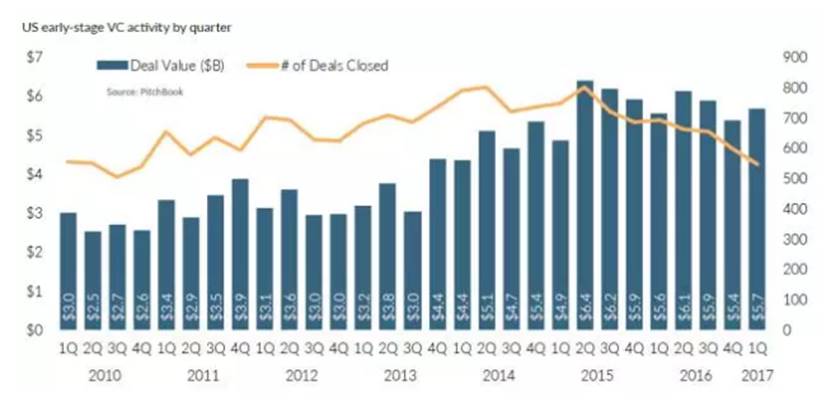

3、天使和种子阶段交易数量下降明显

投资交易数量最明显的下降就发生在天使和种子阶段。2017年第一季度827笔交易共募集15亿美元的金额,分别同比下降14%和62%,连续第七个季度下降。

近年来,种子阶段的初创企业和微型风头机构流行,加速器“毕业生”激增,天使阶段的投资活动大幅增加,从2010年的1684笔交易升至2015年的5702笔,增长了248%。

目前,天使和种子阶段的初创公司正面临早期阶段的风投机构,他们将采取非常严格的方法,要求创业公司的“质量”达到一定水平才能对其进行投资,尤其是在这样一个高估值的环境下。因此,天使和种子者对这个阶段的初创企业的投资也越来越谨慎。

4、投资者开始寻求硅谷以外的机会

一季度594个早期投资交易总共募集57亿美元的金额,投资交易数量同比下降21%,总金额同比基本持平。投资金额中位数和平均值都比2016年全年增长9%,而且估值继续保持高位。

投资者已经开始寻求其他地区的机会,因为过去十年来业务成本在主要地区(例如硅谷等)飙升。2017年第一季度,加州地区的初创企业的投资交易占比从2016年的42%下降到38%。

未来我们预计这一趋势将继续下去,因为某些美国技术中心的劳动力成本越来越高,人才资源也越来越多的在其他地区增长。投资者也有可能去寻求全球性的机会,因为美国移民政策的变化可能会阻碍外国人才的引入。

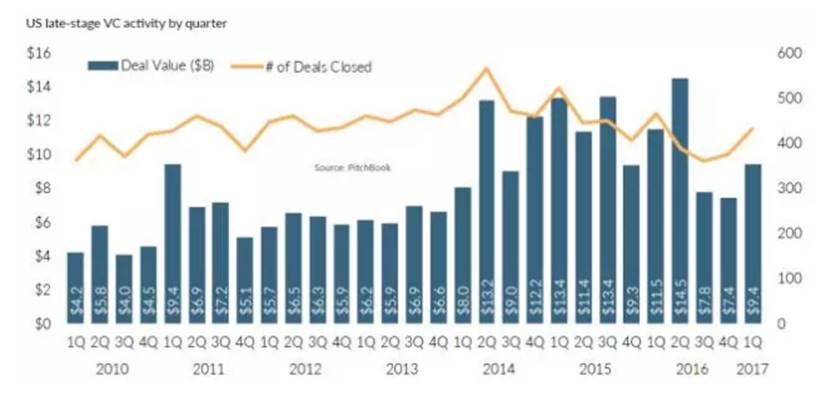

5、后期投资趋于可持续发展状态

第一季度的后期活动有所增加,432笔投资交易共募集了超过94亿美元的融资金额,环比分别增长了27%和15%,但同比分别下降了7%和18%,这说明初创公司的后期阶段仍然很难融资。

交易规模中位数在过去三年都保持在900万美元以上,交易规模保持高位。但投资交易数量有所下降,这并不是因为缺乏资本或优秀的标的,而是投资者在整个行业中变得更加理性。2016年投资市场总共募集了410亿美元,其中大部分都用于了后期交易。

整体看来,交易活动回归到平均水平是好的,2014年和2015年的投资市场太过火热,导致许多非风险投资者都纷纷涌向该市场,将额外的资本都投入进来,导致估值飙升。退出缓慢、流动性不足使投资者更理性,也让风险投资回到更可持续的后期投资。

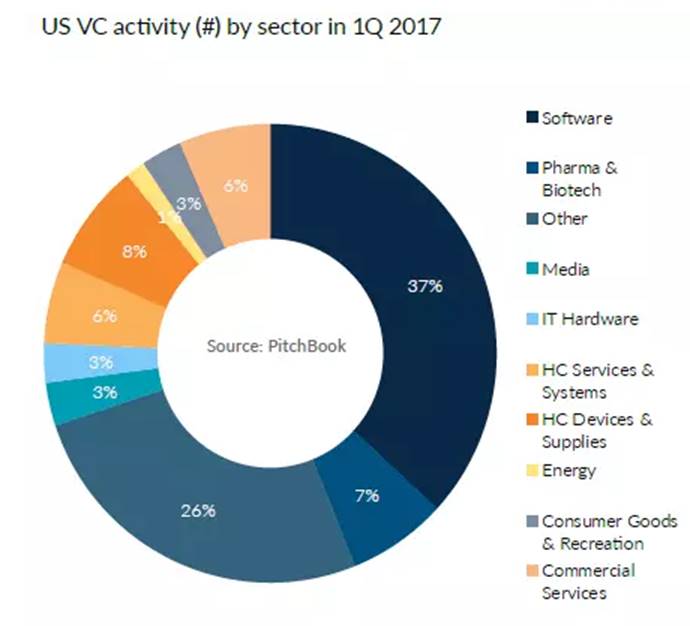

6、软件行业投资数量占比呈下降趋势

软件行业仍然是占比最高的行业,2017年第一季度达到了37%,但从趋势上看占比呈下降趋势。同样占比下降的还有消费品和娱乐行业,以及商业服务行业。制药和生物科技的占比在持续增长。

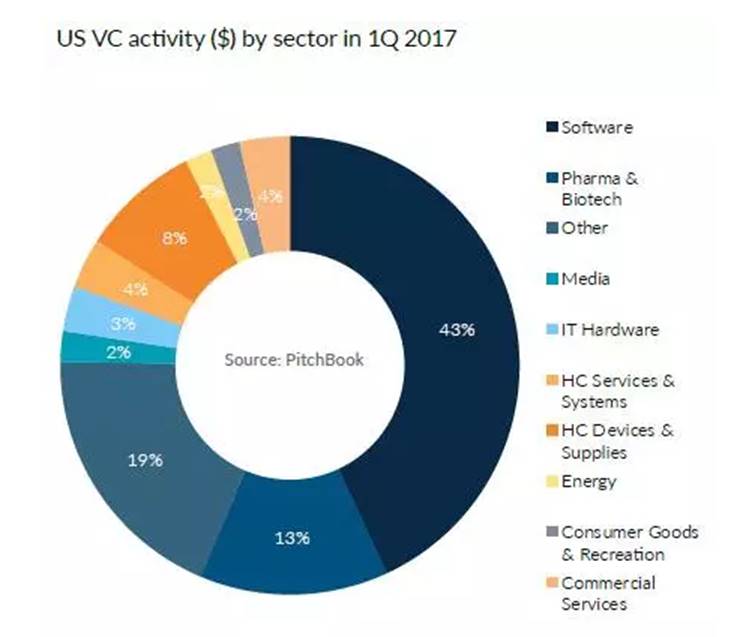

7、制药和生物科技投资金额占比增长

从投资金额上来看,软件行业也仍然位于第一位,但占比也比去年下降了近4个百分点。制药和生物科技行业的投资金额也在增长,已达到了13%。